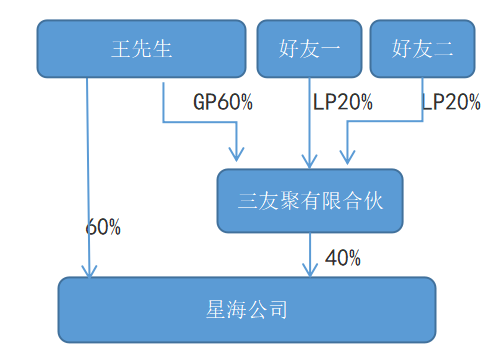

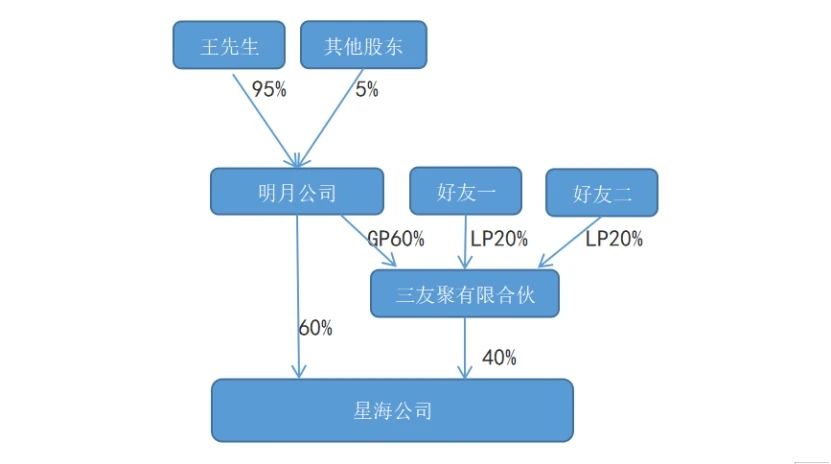

编者按:2023年06月30日,有同学咨询:股改时,个人股东如何进行税务处理?现就该话题与大家探讨。由于水平有限,有不当之处,还请海涵,并敬请指正。 【案例】星海公司注册资本1000万,现有两名股东,王先生和三友聚有限合伙企业,其中王先生直接持股60%,三友聚有限合伙企业(王先生为GP,其两位好友作为LP)持股40%。股权结构图如下: 目前星海公司净资产21000万元,所有者权益明细为实收资本1000万元,盈余公积5000万元,未分润利润15000万元。现星海公司拟进行IPO股改,以净资产折股。 问题:在星海公司股改过程中的如何进行税务处理? 一、自然人股东涉税处理 个人股东和有限合伙企业的自然人合伙人以所投资公司未分润利润或盈余公积转增股本,应按照“利息、股息、红利所得”项目缴纳个人所得税,税率20%。 法规依据:《国家税务总局关于进一步加强高收入者个人所得税征收管理的通知》(国税发〔2010〕54号) 加强企业转增注册资本和股本管理,对以未分配利润、盈余公积和除股票溢价发行外的其他资本公积转增注册资本和股本的,要按照“利息、股息、红利所得”项目,依据现行政策规定计征个人所得税。 法规依据:《财政部、国家税务总局关于将国家自主创新示范区有关税收试点政策推广到全国范围实施的通知》(财税〔2015〕116号) 个人股东获得转增的股本,应按照“利息、股息、红利所得”项目,适用20%税率征收个人所得税。 王先生个税=(21000-1000)*(60%+40%*60%)*20%=3360万元 好友一个税=(21000-1000)*40%*20%*20%=320万元 好友二个税=(21000-1000)*40%*20%*20%=320万元 优惠事项:依据《财政部国家税务总局关于推广中关村国家自主创新示范区税收试点政策有关问题的通知》(财税〔2015〕62号)规定,对于示范区内的中小高新技术企业净资产折股的情况,个人股东一次性缴纳个人所得税确有困难的,可根据实际情况自行制定分期缴税计划,在不超过5个公历年度内(含)分期缴纳,并将有关资料报主管税务机关备案。 江苏省税务局在答复纳税人咨询时,明确答复,对于未分配利润、盈余公积转入资本公积科目时应视同利润分配并应扣缴个人所得税。详情见下图: 二、该种股权架构的弊端 自然人持股的方式在企业创立初期多使用,但随着企业发展到一定规模,其劣势就凸显出来,主要有以下几点: 1.被投资企业分红,涉及按照“利息、股息、红利所得”税率20%缴纳个人所得税。 2.被投资企业以未分润利润或盈余公积转增资本或股本时,企业重组时,均涉及缴纳20%个人所得税。 3.自然人股东进行股权转让时,按照“财产转让所得”,税率20%缴纳个人所得税。 4.不能隔离风险,被投资企业有任何风险均会牵连自然人股东,同时以自然人作为合伙企业GP,会承担无限连带责任,风险非常大。 三、改进建议 王先生设立一家有限责任公司明月公司,将星海公司的股权和有限合伙企业的财产份额转让或投入明月公司,调整后股权架构如下: 该股权结构具有以下优势: 1.星海公司分红,明月公司可适用符合条件的居民企业间分红享受免税。 2.星海公司以未分润利润或盈余公积转增资本或股本时,明月公司可适用符合条件的居民企业间分红享受免税。 3.星海公司进行重组时,明月公司存在适用企业重组特殊性税务处理的可能,可递延缴纳重组所得的企业所得税。 4.明月公司转让星海公司股权时,股权转让所得应并入明月公司企业所得税应纳税所得额中,具有更多的操作空间以降低综合税负。 5.可以隔离风险,自然人通过有限公司间接持股的方式,可将经营层面的风险与其持股层隔离,起到降低风险的作用。 6.以金字塔式结构持股,可将不同业务类型分拆为多个板块,或是将有优势的资产进行整合,更利于获取融资。 综上所述,个人持股公司股改时,个人股东和个人合伙人通过合伙企业间接持股股改企业,应按“利息、股息、红利所得”项目,适用20%税率申报缴纳个人所得税。 综合其他因素,实控人个人直接持股上市公司弊大于利,不是最佳选择。